界面新闻记者 |

界面新闻编辑 | 江怡曼

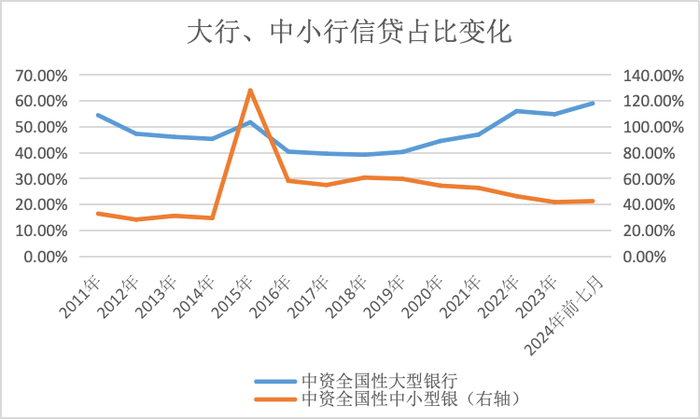

大型银行的信贷市场份额进一步提升。根据中国人民银行最新披露的数据计算,今年前7月,工行、建行、农行、中行、国开行、交行和邮储银行等七家银行的新增信贷占同期金融机构新增信贷的六成,创出历史新高。与此同时,中小银行的新增信贷占比持续下降。

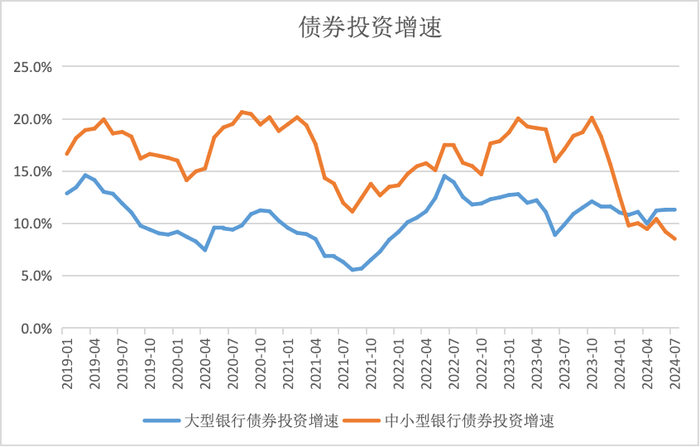

拉长时间看,这一转折点发生在2019年。在2019年之前,七家大型银行的新增信贷占比呈现波动下降的趋势,但2019年以来其信贷占比持续上升。与此同时,中小银行信贷市场份额压缩,被迫加大债券投资力度,近年来其债券投资余额增速高于七家大型银行,呈现“大行放贷、小行买债”的态势。

界面新闻记者了解到,出现前述变化的原因在于:2019年以来四大行加大了普惠金融贷款的投放;个别中小银行风险暴露,中小银行发债补充资本的难度加大,相应制约了信贷投放;结构性货币政策更偏向大型银行等等。

七大国有银行信贷占比提升,显示其充分发挥了服务实体经济主力军的作用,是国有大型金融机构做优做强的体现。去年10月召开的中央经济工作会议提出,要完善机构定位,支持国有大型金融机构做优做强,当好服务实体经济的主力军和维护金融稳定的压舱石。在这一定调下,七大国有银行信贷占比可能还将稳中有升。对于中小银行而言,如何做好差异化定位、错位竞争将是生存的关键。

大行新增信贷占比持续提升

人民银行2011年开始单独披露中资全国性大型银行、中资全国性中小型银行、中资全国性四家大型银行的信贷收支表等报表,这些报表是分析各类型银行资金来源和使用情况的重要基础。

按照央行定义,中资大型银行是指本外币资产总量大于等于2万亿元的银行(以2008年末各金融机构本外币资产总额为参考标准);而中资全国性中小型银行是指本外币资产总量小于2万亿元的银行(以2008年末各金融机构本外币资产总额为参考标准)。

按照前述分类,中资大型银行包括工行、建行、农行、中行、国开行、交行和邮政储蓄等七家银行,中资全国性中小型银行包括股份行、跨省经营的城商行、农发行和进出口银行。而不跨省经营的城商行、农村金融机构、外资行、银行业非存款类金融机构的信贷收支表,央行并未单独披露。

央行数据显示,2011年七大行新增人民币贷款3.75万亿元,占同期金融机构人民币新增贷款的54.5%。2011年-2018年七大行新增信贷占比呈现逐步下降的趋势,2018年降至39.2%,但2019年以来该占比持续提升:2023年达到54.9%,2024年前七月接近60%,创出历史新高。

界面新闻记者了解到,七大行信贷占比持续提升主要有以下原因:一是2019年以来大行加大了普惠金融贷款的投放,市场份额得以提升。

2018年8月,国务院促进中小企业发展工作领导小组第一次会议指出,中小企业具有“五六七八九”的典型特征,即贡献了50%以上的税收,60%以上的GDP,70%以上的技术创新,80%以上的城镇劳动就业,90%以上的企业数量,是国民经济和社会发展的生力军。

对于金融业的要求则是,努力做到金融对中小企业的支持与中小企业对经济社会发展的贡献相适应。在此背景下,国有大行需提高政治站位,加大对民营企业、中小企业的支持力度。

2019年政府工作报告首度设置小微贷款目标,当年要求“国有大型商业银行小微企业贷款增长30%以上”,2020年增速目标提高至40%,2021年增速目标为30%。2022年5月5日召开的国常会提出“国有大型银行新增普惠小微贷款1.6万亿”,对应的增速目标在30%左右。

根据年报数据梳理,大型银行都超额完成了普惠金融贷款增长目标。比如2021年六大行普惠小微贷款增速在40%左右;再如,虽然2023年政府工作报告并未设置小微企业贷款增速目标,但六大行普惠小微贷款增速也在30%左右,年末普惠小微贷款余额合计达11.5万亿元。

“小微贷款市场,股份行完全没有竞争力,资金成本比不过大行,导致我们流失掉一部分客户,股份行的市场份额被挤占。”某股份行资产负债部人士表示。“国有大行资金成本优势明显,贷款利率不到4%,我们很难做到这么低,很多客户就被抢走了。”江浙地区一城商行副行长表示。

原银保监会主席郭树清2022年3月在国新办发布会上也表示,银保监会在推动大银行、大机构服务重心下沉的过程中,大银行也和其他的地方中小银行、中小金融机构形成了竞争,挤压了它们的生存空间。“我们下去调研,很多地方的农信社、农商行、村镇银行都抱怨,说大行太厉害了,竞争很激烈。”

二是2019年以来个别中小银行风险暴露,中小银行发债补充资本的难度加大,相应制约了中小银行信贷投放。

2019年5月,原银保监会发布公告称,鉴于包商银行出现严重信用风险。为保护存款人和其他客户合法权益,对包商银行实行接管。银行的牌照信仰由此被打破,投资者对于中小银行风险的担忧增加,中小银行外源性资本补充难度骤升。没有外源性资本补充,信贷增长也就乏力。

三是结构性货币政策更偏向大型银行,进一步强化了大型银行的资金成本优势。2020年,为应对疫情冲击,央行陆续分三批次推出1.8万亿专项再贷款,此后各种新型的结构性货币政策工具层出不穷,如两项直达实体的货币政策工具、碳减排支持工具、普惠养老再贷款等等。

据界面新闻记者梳理,截至今年6月末,结构性货币政策工具一共17项,其中12项仅投向大中型银行。这些结构性货币政策工具一般一年期(可展期两次)、利率仅1.75%,这一利率水平明显低于三年期存款利率。

中部省份一城商行董事长表示,现行结构性货币政策工具主要按照主体分类发放,而不是按照功能划分,建议可根据商业银行实际业务开展情况进行支持,哪家银行做了这块业务,就应给予相应的再贷款支持。

中小行买债

在大型银行信贷占比持续提升的同时,中小银行的信贷占比则有所下降。央行数据显示,中资全国性中小型银行(主要包括股份行及跨省经营的城商行)新增信贷占比由2018年的60%降至2023年的41.8%。

由于信贷市场份额压缩,但存款仍在增长,中小银行不得不加大了债券投资的力度。界面新闻记者了解到,近年来一些城农商行陆续组建了债券交易投资团队,专司债券投资。

开源证券的一份研报称,在贷款收益率较低的背景下,中小银行新增信贷性价比低,同时存款规模依然维持较快增长,可配资金较多,面对较高的资金成本和业绩目标压力,中小行倾向于加大配债力度赚票息,或做委外投资。

“与其去投贷款形成不良,倒不如去买债,所以中小行的债券投资力度加大。”前述股份行资产负债部人士表示。

央行数据显示,2019年-2023年中小行债券投资余额增速均高于大行债券投资余额增速,其中2023年二者均值在7个百分点左右,处于较高的水平。

兴业研究的一份研报分析称,一是理财、基金赎回潮后各家银行存款被动高增,但经济内生动能仍不足,不少贷款需求集中在大企业,导致大行贷款较存款扩张速度更快,而中小行资产端贷款增速无法匹配负债端存款增速;二是中小行贷款增速偏慢只能发力配置债券,导致配债需求较贷款更强。

但今年二季度以后,随着监管部门提示债券利率风险及对中小行进行窗口指导,中小行债券投资余额增速已低于大行。

定位之变

2017年7月召开的第五次全国金融工作会议提出,要改善间接融资结构,推动国有大银行战略转型,发展中小银行和民营金融机构。

这一思路延续到2019年。2019年2月,中共中央政治局就完善金融服务、防范金融风险举行第十三次集体学习,学习的主题是金融供给侧改革。会议明确提出,要增加中小金融机构数量和业务比重。

当时一个朴素的观点是,中国金融主要还是为大企业服务,而对于广大的中小微企业、民营经济等这些更需要资金及金融服务的主体服务严重不足。因为国有银行和大银行只会服务大企业和国企,所以需要小银行、民营银行服务好民企和小微企业。

2018年9月,在央行、全国工商联组织的“民营企业和小微企业金融服务座谈会”上,PPP概念股东方园林董事长何巧女向时任央行行长易纲直言:“现在民营企业太难了,如果易纲行长给我批准一个银行,我一定拯救那些企业于血泊之中,一个一个地救。”但次年东方园林就暴雷了。

而随着近年来个别中小银行风险暴露甚至被股东“掏空”以及国有大行可以完成服务民企、中小企业等重大战略任务,高层对大行、中小银行的定调出现显著变化。

去年召开的中央金融工作会议提出,支持国有大型金融机构做优做强,当好服务实体经济的主力军和维护金融稳定的压舱石,严格中小金融机构准入标准和监管要求。

民生银行首席经济学家温彬称,这意味着要充分发挥国有金融机构资源配置能力,保持资本和信贷持续增长,加大制造业中长期资金投入,切实满足市场融资需求。同时,须严格控制股东资质审查,推进中小金融机构分类监管;在经营方面,要鼓励中小金融机构依托区域发展特色和中小微企业融资需求,聚焦重点客群,开展特色化、精细化、差异化经营。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号