万亿成交!久违了!

政策组合拳威力甚猛,今日(9月25日),A股继续涨!沪指早盘再度跳空高开,一度站上2900点,尽管盘中冲高回落,仍收涨1.16%报2896.21点,喜提“6连涨”。

市场交投尤为火爆,量能持续放大,A股成交额时隔4个半月再度突破万亿元大关,达1.16万亿元!

核心资产仍是助攻行情的主力军,龙头宽基A50ETF华宝(159596)盘中摸高3.51%,所覆盖的50只核心龙头股中46股收涨,大权重续涨1.92%,再现百亿成交!

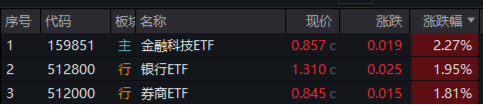

泛金融板块持续高温,金融科技强势领衔!20CM一字涨停,斩获5天4板,金融科技ETF(159851)场内继昨日暴涨7.44%后,再涨2.27%。银行、券商联袂拉涨,A股顶流银行ETF(512800)、券商ETF(512000)场内双双续涨近2%。

破净股受到资金热捧,盘中掀起涨停潮!统计来看,A股兼具破净和高股息特征的个股中多为央国企上市公司,、中国铁建、等大市值“中字头”股价今日表现出色。ETF方面,成份股“央国企含量”较高的国防军工ETF(512810)场内收涨1.8%斩获三连阳。

“破净”,即股票价格跌破公司每股净资产值,是一项重要的市场估值指标。股票破净,意味着其资产情况可能被市场给了较低的估值。

消息面,昨日晚间,证监会发布《上市公司监管指引第10号——市值管理(征求意见稿)》。其中要求,长期破净公司应当披露估值提升计划,包括目标、期限及具体措施,并在年度业绩说明会中就估值提升计划执行情况进行专项说明。

宏观方面,超预期货币政策开始落地,今日,央行打响下调“第一枪”——开展了3000亿元中期借贷便利(MLF)操作,期限1年,中标利率2.00%,较上月下行0.3个百分点。

业内权威专家指出,这是昨日央行行长宣布近期将降准、降息安排后,第一个下行的市场化利率。通过银行内部定价传导,预计LPR和存款利率等也会随之下行,这将持续提振市场信心,支持经济稳定增长。

表示,展望后市,当前货币政策先行,财政政策或将接棒发力,市场风险偏好有望继续大幅改善,叠加增量资金入场扭转资金存量博弈局面,建议开启多头思维,积极把握修复行情。

【ETF全知道热点收评】下面重点聊聊金融科技、券商、A50几个主题板块的交易和基本面情况。

一、三重补涨预期!金融科技ETF(159851)再涨逾2%成交创新高,龙头股银之杰5天4板股价翻倍!

A股放量上行,金融科技继续反弹,多只热门个股连板成功!银之杰5天4板股价翻倍,晋级三连板,尾盘20CM封板斩获两板。其他概念股同样大涨,四方精创涨超11%,、、、纷纷跟涨超6%。

热门ETF方面,继昨日场内大涨超7%后,金融科技ETF(159851)再度上涨超2%,实现五连涨!交投放量明显,全天成交额达9370万元,创上市新高,且盘中持续溢价交易,表明买盘资金旺盛,或有资金继续顺势布局!数据显示,金融科技ETF(159851)昨日已获1131万元资金抢筹。

时间拉长看,金融科技板块近1月底部反弹明显。8月28日,金融科技ETF(159851)标的指数创下2018年10月以来新低,截至9月25日,该指数区间已累计反弹超20%,同期上证指数、沪深300指数则分别小幅上涨1.67%、2.91%,金融科技明显领先大盘指数反弹。

注:中证金融科技主题指数2019-2023年年度涨跌幅分别为:48.18%、10.46%、7.16%、-21.40%、10.03%。指数过往业绩不预示未来表现。

综合市场分析来看,金融科技板块领先市场反弹的原因主要有三重补涨预期:

1、中小盘补涨预期。机构表示,海外降息周期开启,叠加国内稳增长政策逐步落地,市场风险偏好阶段性企稳修复,今年以来表现落后的中小盘风格估值有望迎来阶段性修复。Wind数据显示,截至8月底,金融科技指数58只成份股平均市值为103亿元,中小市值特征明显。

2、科技股补涨预期。金融科技指数第一大行业为计算机行业,权重占比超80%,科技成长风格明显。机构指出,上半年计算机板块调整幅度大,估值和持仓均处于历史低位,下半年叠加信创、财政IT等热门概念,计算机板块有望迎来基本面拐点。

3、非银金融补涨预期。随着资本市场支持政策批量落地,A股市场久违突破万亿成交,市场情绪回暖明显。机构表示,坚定看好非银板块,且根据资本市场弹性,建议优先关注金融科技板块弹性,如盈利修复弹性较大的互联网零售券商及金融科技标的。

多角度把握金融科技机会,建议重点关注金融科技ETF(159851)。资料显示,金融科技ETF(159851)被动跟踪中证金融科技主题指数,指数第一大行业为计算机,占比超80%,覆盖了数字经济、AI大模型、信创、金融IT等热门主题。第二大行业为非银金融(主要为互联网券商),占比约11%。

二、强贝塔属性尽显!国海、天风两连板,重登A股成交榜首,券商ETF(512000)放量续涨近2%

时隔4个多月,A股成交额再度突破万亿大关!作为“牛市旗手”,券商板块行情火热。

截至收盘,场内交易的48只券商股除国盛金控收平外,其余全线飘红,39股涨逾1%,、天风证券两连板,一度涨停,开板后尾盘再拉升,收涨9.82%,东方财富、、、等涨幅居前。

值得注意的是,“券茅”东方财富收涨3.85%,全天成交额高达114.26亿元,久违登上A股成交额榜首,以64.4亿元位居A股成交额第5位,信号意义强烈!

资金迅速行动,积极加仓券商。今日主力资金涌入证券板块(申万二级)34.78亿元,增仓额高居所有申万二级行业首位,显示对板块后市行情信心颇足。

热门ETF方面,A股顶流券商ETF(512000)继昨日大涨逾6%,今早跳空续升,场内价格一度涨超4%,午后涨幅有所收窄,收涨1.81%,收复所有均线,全天成交额15.91亿元,环比进一步放量20.8%。

本次金融监管部门联合新闻发布会充分体现了高层对于资本市场的重视,而券商有望成为政策转向的核心受益板块,近期或值得重点关注:

1、央行降准+降息+创设结构性货币政策工具,多措并举释放流动性,利好券商估值修复和业绩提升。

市场流动性改善能够有效支撑券商估值修复和业绩提升:一方面,流动性改善有望带来市场交投活跃度复苏、股市行情回暖,券商经纪/两融、权益投资业务都将得到明显提振。另一方面,券商资负两端也将显著受益于降息,资产价格受益利率下行,同时负债端则受益融资成本下降。

2、证监会推动中长期资金入市,进一步激发并购重组市场活力,有利于增强券商并购预期。

证监会推动指数产品发行和落实长周期考核机制,权益基金规模有望得到提升,券商资管业务和金融产品销售有望直接受益;此外监管进一步加大并购重组支持力度,有利于增强券商行业的并购预期。

展望本轮行情,国金证券表示,当前券商板块估值和基金持仓均处于历史底部,有望在政策积极转向+流动性改善催化下体现强贝塔属性。

复盘近10年的券商板块走势表示,券商往往在市场行情启动初期弹性较大,市场趋势的改变也有望带来行业的“戴维斯双击”。

有行情,买券商!公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

三、茅台再现百亿成交!龙头宽基A50ETF华宝(159596)盘中摸高3.5%豪取六连阳!机构:估值修复行情或已开启

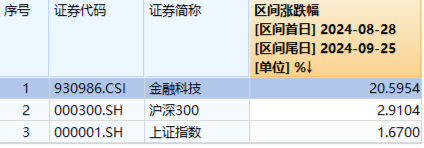

A50核心资产今日再展强者风范!核心龙头宽基A50ETF华宝(159596)继昨日大涨4.3%后,早盘继续跳空高开,一度摸高3.51%,场内价格收涨1.65%,日线豪取六连阳,强势站上半年线!全天成交1.26亿元。

A50权重龙头全数上涨,核心权重股贵州茅台续涨1.92%,盘中股价一度站上1400元,全天爆量成交超100亿元,居A股第二。前十权重股、紫金矿业涨超2%,、、比亚迪涨超3%,涨1.85%。

资金面上看,指数连续大涨出现短线抛压,中国平安、招商银行、贵州茅台等部分核心资产获主力资金大幅减仓。但仍有多只A50龙头主力净流入态势不减,其中,宁德时代主力净流入4亿元,居全市场个股第二,、比亚迪主力净流入额分别高达1.8亿元、1.37亿元。

券商人士指出,全球降息潮背景下,待重磅政策逐步落地,外资可能回流,大盘风格的核心资产有望率先受益。从配置价值来看,核心资产亦值得重点关注:一方面,PPI与CPI剪刀差自去年出现拐点以来持续提升,大盘股票利润将得以改善。另一方面,大盘资产盈利能力具有显著优势,其稳定的经营特征将利于上市公司持续稳健发展。

华创证券首席策略分析师指出,央行首创货币政策工具支持股票市场,可预期体量在2.4万亿元左右。本次央行两个创新工具标志着央行从近一年围绕房地产展开的再贷款支持,扩展至围绕股票市场展开的非银金融机构与上市公司的流动性支持,是真金白银的流动性利好。

就后市走向,该机构表示,“估值修复行情或已开启,可高看一线”。当前市场乐观,A股估值处于历史低位,自下而上便宜筹码足够多,政策发力的积极信号有望催化估值修复行情。

把握A股核心资产反弹机遇,配置工具建议关注A50ETF华宝(159596)。公开资料显示,A50ETF华宝(159596)是A股首批跟踪中证A50指数的ETF之一,汇聚行业核心龙头50强,是一键配置A股标杆型核心资产的高效投资工具。

本文图片、数据来源于iFinD、沪深交易所、华宝基金。风险提示:金融科技ETF及其联接基金被动跟踪中证金融科技主题指数,该指数基日为2014.6.30,发布日期为2017.6.22;券商ETF及其联接基金被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15;A50ETF华宝及其联接基金标的指数为中证A50指数,该指数基日为2014.12.31,发布日期为2024.1.2。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,A50ETF华宝、金融科技ETF、券商ETF、国防军工ETF、银行ETF的风险等级均为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对以上基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号