记者 杜萌

公募基金销售还在冰点状态。Wind数据显示,截至9月5日,今年共有806只新基金(只计算主代码)成立,合计规模为7831.36亿元。其中,有251只新发基金采取发起式的设立方式,首发规模在2亿元以下。

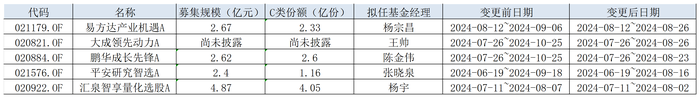

从投资类型来看,偏股混合型基金和普通股票型基金合计65只,规模最大的是东方红红利量化选股,A/C份额合计为2.32亿元。Wind数据显示,8月份共有27只新基金提前结束募集,其中偏股混合型基金有5只。

值得注意的是,易方达产业机遇是在8月23日先决定延长募集期,但仅仅经过一个周末的时间,在8月25日便决定提前结束募集。

统计5提前结束募集的5只新基金的募集情况可以发现,C类份额的规模远远大于A类份额,甚至占到了总规模的90%以上。

以易方达产业机遇为例,该基金总募集规模为2.67亿元,C类份额的规模就达到了2.33亿元。大成领先动力的总规模为2.55亿元,C类份额的规模达到了2.48亿元,而鹏华成长先锋的总规模为2.62亿元,C类份额的规模达到了2.6亿元。

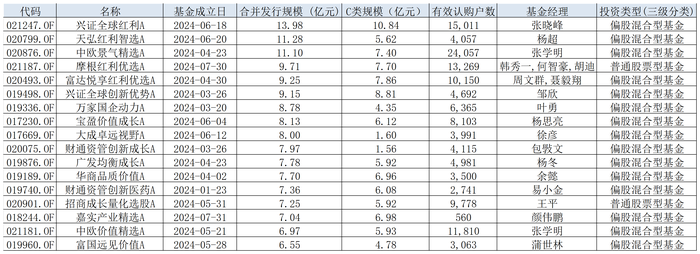

C份额受青睐的现象并非只存在8月份成立的新基金中。Wind数据显示,今年以来共有202只主动权益(偏股混合型、普通股票型、平衡混合型)成立,其中132只首发规模超过2亿元。

首发规模超6亿元的主动权益基金共有17只,除了大成卓远视野、财通资管创新成长的C类份额占比为20%之外,其余15只基金的C类份额规模占比均超过50%。嘉实产业精选、兴证全球创新优势的C类份额规模占比更是高达99%和96%。

认购资金为何不约而同选择了C类份额?界面新闻记者了解到,这和基金A/C份额不同的申购赎回费率有关。一般A类收取申购费,不计提销售服务费;而C类不收取认购费,但需要计提销售服务费。同样,在赎回费率方面,C类往往对持有期的要求更宽松,往往持有大于30天就可以免费赎回。

以兴全全球红利为例,A份额的申购费用由申购的投资者承担,主要用于基金的推广、销售、登记等费用,不列入基金资产。在赎回费用方面,A类基金持有期<30天时,赎回费率高达1.5%,超过30天但不足365天时,赎回费率为0.5%,当超过365天而不足730天时,赎回费率为0.25%。只有当持有期大于730天时,赎回费率为0。而C类基金在持有期<7天时,赎回费率为1.5%,超过7天但不足30天时,赎回费率为0.5%,当超过30天时,赎回费率为0。

已经有次新基金的规模出现了大缩水情况。今年3月26日成立的兴证全球创新优势,首发规模为9.15亿元,C类规模达到了8.81亿元。而到了二季度末,C类份额规模仅剩余0.81亿元,资产变动率缩水90.78%。中报数据显示,C类份额中已经没有机构投资者,个人投资者占比达100%。

C类份额中的资金,是否存在“帮忙资金”的情况?记者了解到,今年以来市场赚钱效应较差、新基金较难募集成功,“帮忙资金”可以帮助公募渠道顺利达到2亿元的成立门槛,否则基金将面临发行失败的尴尬局面。

“今年帮忙资金特别特别贵。”记者从多家公募渠道销售处了解到,“帮忙资金”主要分为三种,一种是帮忙成立,一种是拯救濒临清盘的迷你基金,还有一种单纯为ETF冲量,前两种会比较多。

“帮忙资金主要来源于券商自营资金,私募,期货等。之前券商自营这部分主要是用交易量来对价,有一段时间对价最高达到30-50倍。也就是公募会选择这家券商的佣金席位进行交易,并保证在该席位的交易量是帮忙资金的30-50倍,如果亏损的话,还可以用佣金补亏。期货则主要是期货保证金,期货现在成本差不多在4.5%-5.5%左右。”某公募市场部人士告诉记者,私募产品也可以来做“帮忙资金”,不过私募对公募产品的持仓一般都会有一个比例限制,具体是多少要看产品说明书。

在低迷的行情下,“帮忙资金”如何全身而退?记者了解到,很多帮忙资金会选择C类份额,因为C类份额不收取申购费、并且赎回费率低。“在成立的时候,很多时候帮忙资金会要求不建仓,一旦基金打开申赎就走,还得保本。”

今年4月19日,证监会发布《公开募集证券投资基金证券交易费用管理规定》(以下简称《规定》),并已经于自今年7月1日起正式实施。《规定》继续强调禁止将交易佣金分配和基金销售规模挂钩,并新增规定:“基金管理人委托货币经纪公司为基金提供经纪服务的,相关服务费用不得从基金资产中列支。”

“《规定》实施之后,对渠道返佣进行了进一步的严格限制。用帮忙资金冲规模的情况已经少了很多,新发基金的规模也将逐渐回归真实。”另一家公募人士告诉记者,相比此前动辄几十亿的爆款基金,公司更希望加强投研能力和团队建设,用业绩来获得市场的认可。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号