界面新闻记者 |

界面新闻编辑 | 谢欣

8月15日,中药公司健民集团发布2024年中报。报告期内,公司营收、归母净利润、扣非净利润分别为20.10亿元、2.39亿元、1.94亿元,分别同比减少7.02%、5.16%、16.65%。

8月16日,健民集团股价开盘走高,随后回落,收盘价报47.34元/股,微涨0.72%,当下市值72.62亿元。

健民集团的前身叶开泰是“中国四大药号”之一,公司以中医药为核心,儿科产品为特色,主营业务分医药工业和医药商业两大板块。近年来,两者为公司贡献的营收比例约为1:1,利润比例约为9:1。

中报称,2024年上半年,公司营收下降主要是因为医药工业部分收入下降。2024年,公司启动营销体系改革,营销考核模式由发出考核转变为纯销考核。在此之下,公司主导产品龙牡壮骨颗粒销售收入下降,但渠道库存优化,市占率持续提升。

除这点外,公司扣非净利润下降的原因还包括,公司加大品牌建设,同比增加了“健民”牌便通胶囊的广告投入,同时研发费用同比增长。另外,中药材价格上涨,导致公司医药工业的原材料采购成本同比有一定增长。

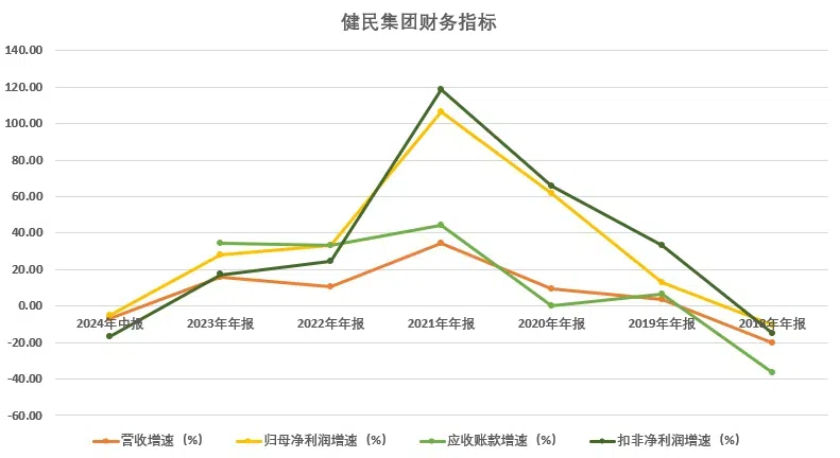

而当下,健民集团业绩指标集体下降,实际终止了公司前几年高歌猛进的态势。过去近三年,健民集团营收年复合增速近20%,归母净利润年复合增速达到52%。

在此之下,公司为什么要进行营销体系改革?对此,健民集团在2024年4月的调研活动中提到,业绩增长的同时,公司在渠道库存、渠道管控等方面也暴露出一些问题。由此启动改革,除改变营销考核模式外,还包括加大营销信息化建设、加强合规体系建设。

实际上,2021年至2023年业绩大增、2024年营销体系改革或也离不开公司此前的股权激励。2021年2月和2022年5月,健民集团分别公布两次股权激励,均涉及董事长何勤、总裁汪俊、副总裁裴学军、黄志军等高管。

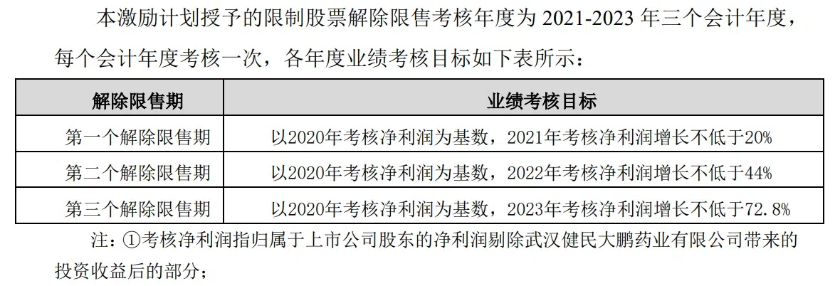

前次考核年度为2021年至2023年,目标均以2020年考核净利润为基数,3年增长分别不低于20%、44%、72.8%。后一次考核年度为2022年和2023年,目标均以2021年归母净利润3.25亿元为基数,2022年和2023年增长分别不低于10%、21%。

当时,业界多认为这两次股权激励行权门槛不高。一方面,剔除健民大鹏的贡献,公司在2020年及之前的净利润始终徘徊不前,换而言之2020年的考核基数本身就偏低,后一个方案中的10%、21%的增长率也不算高。

另外,考核指标为净利润,也就是可以受到其他非经常性损益的影响,如2022年,公司净利润增长的原因之一即为政府补助增长。

这点也体现在公司的完成情况上。2021年健民集团考核净利润2.12亿元,同比增长302%,实际上已经超过第一个激励计划中2023年的考核指标。2022年5月,公司公告前一激励计划的首个解锁期解锁条件达成,当日公司收盘价39.9元/股已是授权价的近3倍。

不过值得注意的是,与归母净利润一样高速增长的并非公司营收,而是应收账款。

2021年至2023年,健民集团归母净利润增速分别为106.55%、33.52%、27.94%,营收增速分别为34.34%、10.35%、15.72%。同期应收账款增速则保持在30%-40%,2023年增至8.58亿元,2024年上半年再增至10.60亿元。这或也是考核期一过,公司启动改革、管控渠道的原因。

在产品层面,健民集团按渠道分为OTC(非处方药)和Rx(处方药)两个产品线。

OTC渠道中,公司首个大单品为儿科补益类产品龙牡壮骨颗粒,其2023全年销售6.23亿袋,同比增长15.17%。其次为便通胶囊,2023年销售2.9亿粒,同比增长44.59%,OTC渠道销售发出过亿元,公司希望2024年能实现2亿元的销售目标。

不过,到2024年上半年,由于广告投入增加,OTC渠道便通胶囊产生的销售利润还无法完全覆盖费用增长。

Rx中,健民集团2023年销售过亿的单品包括健脾生血片、小金胶囊、小儿宝泰康颗粒、便通胶囊、雌二醇凝胶等。

其中,公司近几年上市了独家产品拔毒生肌散、中药1.1类创新药七蕊胃舒胶囊和小儿紫贝宣肺糖浆。当下,前两者均已进入医保。公司希望2024年七蕊胃舒胶囊可以做到一个亿左右规模。小儿紫贝宣肺糖浆则将参与2024年国谈。

此外,集采始终是中药公司业绩的一个影响因素。此前,健民集团主要品种小金胶囊中选湖北19省等区域性集采。2023年,该产品销量略微增长,但销售收入同比下降。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号