界面新闻记者 |

筹划超过两年的海王生物(000078.SZ)混改方案终于出炉。

7月29日早盘,海王生物披露了实控人拟发生变更的公告。整体交易分为三步走——股权转让、原实控人放弃表决权、新实控人参与定增巩固控制权。

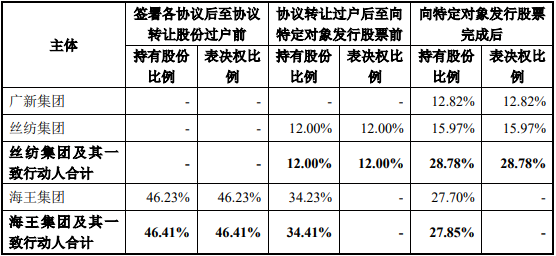

交易完成后,海王生物控股股东变更为广东省丝绸纺织集团有限公司(下称丝纺集团),实际控制人变更为广东省人民政府。丝纺集团及其一致行动人对上市公司持股比例将达28.78%。

据界面新闻计算,加上股权转让和定增部分,为拿下海王生物,广东国资将付出不超过22.55亿元的交易对价。

同时,海王生物高管层即将“大换血”。根据协议,在9个董事会席位中,丝纺集团将占据6个,且董事长、财务负责人等关键职位也将被更换。

二级市场对此次方案似乎并不期待。海王生物当日股价高开低走,全日大跌5.88%,收于2.40元/股,最新市值约66亿元。收盘价正在此次交易转让价和定增价附近。

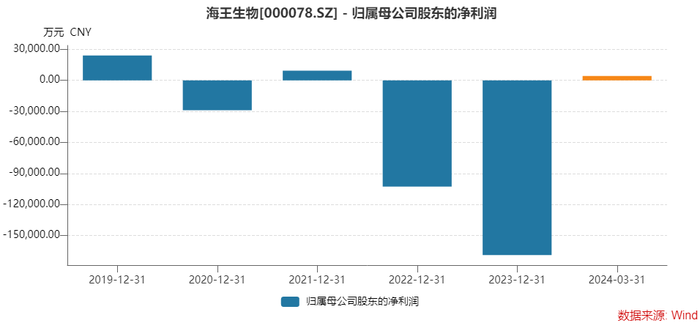

在筹划控制权变更的两年里,海王生物巨亏,2022年和2023年归母净利润分别为-10.27亿元和-16.90亿元。此次实控人变更后,海王生物能涅槃重生吗?

三步走完成易主

海王生物的实控人变更整体分为三步。

第一步股权转让。

公告显示,7月28日,丝纺集团与深圳海王集团股份有限公司(下称海王集团)签署了股份转让协议。

双方约定海王集团将其持有的3.16亿股通过协议转让的方式转让给丝纺集团,占公司股份总数的11.48%,约占限制性股票回购注销完成后公司股份总数的12%。转让先决条件之一便是海王生物限制性股票回购注销完成。

经双方协商一致,确定本次股份转让的转让价格为2.43元/股,转让总价款共计7.67亿元。

第二步原实控人放弃表决权。

海王集团及其一致行动人张思民、张锋、王菲,四位股东放弃持有的9.01亿股公司股份,占比约32.91%的表决权。表决权弃权期间为自股份交割日起长期有效,直至丝纺集团及其一致行动人的持股比例高于海王集团及其一致行动人持股比例5%以上之日。

股权转让及表决权放弃后,丝纺集团持有海王生物12%的股份及表决权,海王集团及其一致行动人表决权数量降为0。因此,公司控股股东变更为丝纺集团,实控人变更为广东省人民政府。

第三步新实控人包揽定增巩固控制权。

为进一步巩固控制权,海王生物拟筹划定增,丝纺集团及其控股股东广东省广新控股集团有限公司(下称广新集团)拟以现金方式全额认购公司定增不超过6.20亿股,占协议签署日公司股份总数的22.54%。

发行股票的价格为2.4元/股。其中,广新集团认购发行股份总数的67.20%,认购金额不超过10亿元;丝纺集团同意认购发行股份总数的32.80%,认购金额不超过4.88亿元。

定增完毕后,原实控人海王集团及其一致行动人合计持股比例为27.85%,新实控人丝纺集团及其一致行动人持股比例为28.78%。

尽管二者持股比例相差不大,但基于海王集团放弃表决权,且丝纺集团仍有计划进一步加强控制权,国资控制权相对稳固。

业绩能实现扭亏吗?

海王生物是一家以医药流通为核心,包含医药研发、医药工业在内的三大业务板块的公司,1998年已实现上市。

近几年,海王生物的日子不好过,多项财务指标恶化。

公司营业收入连年下滑,业绩更是出现巨亏,2022年和2023年归母净利润分别为-10.27亿元和-16.90亿元。

业绩亏损有内外双重因素。

外因方面,与国家药品集采的行业政策相关,医药流通中间环节减少,药品耗材价格进一步下降,毛利空间进一步压缩。海王生物医药流通板块毛利率下降。

内因方面,因海王生物在2016年至2018年期间频频进行外延式并购,子公司数量不断增加,形成了较大的商誉。受疫情影响,部分子公司业绩下降并计提了大额商誉减值损失。

2021年末,海王生物商誉高达23.29亿元,2022年末计提商誉减值后,商誉降至17.46亿元,2023年再度计提大额商誉减值后,年末商誉降至8.63亿元。

海王生物仍存在一定的商誉减值压力。

应收账款高企是海王生物的另一大压力。截至2024年一季度末,公司应收票据及应收账款高达186.93亿元。

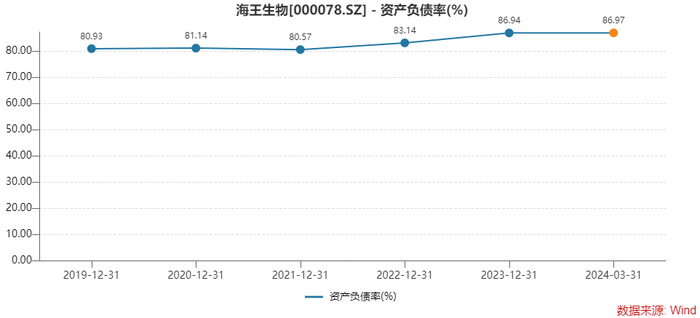

此外,海王生物资产负债率也在连年上升。

因频繁收购,公司已连续六年资产负债率超过80%。近几年更在递增。2021年资产负债率为80.57%,2024年一季度末已上升至86.97%。

那么若实控人完成变更,海王生物的业绩能实现扭亏吗?

首先,此次交易设置了业绩对赌协议。

交割日后,海王集团及实控人张思民承诺,海王生物在2025年、2026年和2027年期间,分别实现净利润不低于3亿元、4亿元和5亿元,三年累计净利润不低于12亿元;三年归母净利润不低于2亿元、2.5亿元和3亿元,三年累计归母净利润不低于7.5亿元。

若未达到承诺累计归母净利润,海王集团、张思民应以股份、现金方式对丝纺集团进行补偿。

其次,国资背景将带来不少益处。

此次股份转让的受让方丝纺集团是广东省省属国有企业。目前,广新集团持有丝纺集团100%股权,广东省人民政府是丝纺集团的实际控制人。

与同行国资背景公司相比,公司利润率偏低。对此,海王生物副总裁兼董秘王云雷曾表示,其中原因之一在于“公司作为民营企业融资成本偏高” 。

此次海王生物也贴上了国资标签,其融资成本有望下降。

如果混改成功后,海王生物未来想象力有多大,公司也有过回应。

王云雷表示,若公司混合所有制改革成功,公司将结合国企的资源、资金优势与民企的高效、灵活、渠道等优势,坚持产业链布局、着重打造医疗器械板块、加大布局医药工业、突破新业务的战略路径,以新产品引进和构建综合医疗器械平台为突破。

再次,交易配套定增完成后,有助于海王生物资产负债率的下降。

且不论业绩将如何走向,值得注意的是,交易完成后,海王生物高管层将面临“大换血”。

根据协议,海王生物将以提前换届或改选、补选的方式完成上市公司董事、监事的更换。

改选后的海王生物董事会由9名董事组成,其中独董3名,非独董6名。丝纺集团将提名4位非独董及2名独董,另3名由海王集团提名。同时,公司董事长及法定代表人由丝纺集团提名人员担任。此外,财务负责人、一名副总经理,也由丝纺集团推荐人员担任。

此外,协议还对海王集团的后续减持做出了约定。三年内,海王集团及其一致行动人持股比例不得低于已发行股份总数的20%。

这也意味着,交易完成后,海王集团及其一致行动人将有约7.85%总股比的股份是可以减持的。

本次协议转让尚需获得广东省国资委批复、通过国家市场监督管理总局相关经营者集中审查、取得深交所的合规确认。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号